Gã khổng lồ thương mại điện tử của Trung Quốc kỳ vọng mức giá cho mỗi cổ phần vào khoảng 60-66 USD.

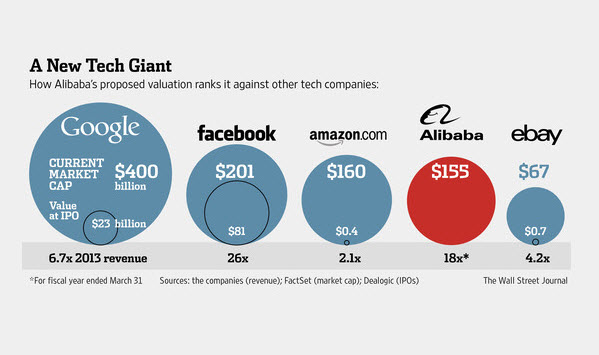

Alibaba

đã công bố kế hoạch IPO (chào bán cổ phiếu ra công chúng lần đầu) với

giá trị công ty vào khoảng 155 tỷ USD, ngay lập tức đưa công ty trở

thành một trong những doanh nghiệp niêm yết lớn nhất ở Mỹ và đánh dấu

một trong những màn ra mắt thị trường chứng khoán lớn nhất trong lịch

sử.

Hứa hẹn kỷ lục IPO mới

Alibaba

đã hoàn thiện các thủ tục vào thứ Sáu (5/9/2014), tự định giá bản thân ở

mức 155 tỷ USD, xếp ngay dưới đối thủ Amazon, với vốn hóa thị trường

hiện vào khoảng 160 tỷ USD. Tuy nhiên, giá trị của Alibaba có thể tăng

lên trong những ngày trước khi công ty chính thức IPO, nhờ buổi roadshow

vào thứ Hai (8/9/2014).

Cổ phiếu Alibaba dự

kiến bắt đầu giao dịch ở Sở giao dịch chứng khoán New York trong tuần

sau đó, với mã chứng khoán BABA. Nếu công ty bán ra tối đa số cổ phần dự

kiến với mức giá kỳ vọng cao nhất, số tiền mà Alibaba huy động được sẽ

lên đến 24,3 tỷ USD. Đây sẽ là con số cao nhất từ trước tới nay, vượt

qua mức kỷ lục hiện tại là 22 tỷ USD thuộc về Ngân hàng Nông nghiệp

Trung Quốc hồi năm 2010.

Alibaba là

đại gia thương mại điện tử lớn nhất Trung Quốc, nhưng đã làm được nhiều

hơn là chỉ bán đồ chơi và quần áo. Chính mạng lưới kết nối sản phẩm và

dịch vụ tuyệt vời đã giúp công ty này trở thành người khổng lồ lớn nhất

của lĩnh vực thương mại điện tử Trung Quốc.

Alibaba

là một tập hợp các phân khúc thị trường trực tuyến đa dạng dành cho

người tiêu dùng và doanh nghiệp, kiếm tiền nhờ việc thu phí quảng cáo

của các thương nhân đang nỗ lực tự quảng bá trên chợ điện tử sôi động,

nơi có đến 279 triệu người mua và chỉ có 8,5 triệu người bán.

Alibaba

cũng thu được rất nhiều lợi nhuận từ các đối tác Internet ở Hoa Kỳ,

mang về biên lợi nhuận hoạt động trong quý II lên đến 43%. Cùng thời

gian đó, ở Amazon, con số này là 0%.

Thời điểm thuận lợi

Việc

chào bán của Alibaba được hưởng lợi nhiều khi thị trường IPO Mỹ đang ở

thời điểm bận rộn nhất trong năm, được thúc đẩy nhờ giá cổ phiếu và nhu

cầu của nhà đầu tư đều đang tăng cao, trong khi lãi suất đang ở mức cực

thấp.

Năm nay, tổng cộng các đợt IPO ở Mỹ

đã huy động được số vốn lên đến 47 tỷ USD, theo thống kê từ Dealogic.

Thêm vào phiên giao dịch của Alibaba, đây sẽ là năm tốt nhất kể từ sau

kỷ nguyên dot-com kết thúc vào năm 2000, khi các đợt IPO thu được hơn

100 tỷ USD.

Mức định giá 155 tỷ USD tương

ứng với giá ban đầu của mỗi cổ phần vào khoảng 60-66 USD, thấp hơn so

với giá trị công ty mà giới phân tích dự kiến.

Tuy

nhiên, các nhà đầu tư cũng sẽ phải cân nhắc các rủi ro bởi cơ cấu doanh

nghiệp phức tạp và cách quản trị bất thường của Alibaba, chưa kể đến

các khó khăn mà nó sẽ phải đối mặt từ các đối thủ khác ở Trung Quốc, ví

như Tencent. Việc mở rộng ra ngoài biên giới Trung Quốc cũng sẽ gặp

nhiều khó khăn, những thị trường như Mỹ đã có sẵn các tay chơi lớn là

Amazon và eBay.

Giới phân tích đánh giá cao

"Công

ty này (Alibaba) đã đưa ra mức giá thận trọng, nhằm ngăn ngừa việc lặp

lại sự cố như trong lần IPO của Facebook", RJ Hottovy, chuyên gia chứng

khoán ở Morningstar nhận định. Vị này cho hay công ty nghiên cứu đang

ước tính giá trị của Alibaba vào khoảng 220 tỷ USD, dựa trên triển vọng

tương lai và kỳ vọng Alibaba sẽ thành công trên thị trường ngày càng mở

như hiện nay.

Giá của Alibaba "được ước

lượng nhằm mang đến một phiên giao dịch hấp dẫn. Đây là một động thái

thông minh của họ", Vince Rivers, quản lý quỹ cấp cao ở JO Hambro

Capital Management, ông dự tính sẽ tham gia buổi roadshow ở Mỹ.

Jack

Ma, 49 tuổi, nhà sáng lập kiêm chủ tịch điều hành tài ba của công ty,

sẽ xuất hiện ở buổi roadshow trước các nhà đầu tư, một nguồn tin thân

cận cho biết.

Ông ấy đã viết một bức

thư cá nhân đến các nhà đầu tư trong buổi IPO hôm thứ Sáu, quảng bá "hệ

sinh thái" của Alibaba đến các nhà cung cấp, các khách hàng và các cổ

đông. "Chúng tôi chỉ có thể thành công nếu các khách hàng và đối tác kinh doanh của chúng tôi thành công", ông viết. "Nếu bạn sở hữu cổ phần trong công ty chúng tôi, bạn sẽ trở thành một phần trong hệ sinh thái của chúng tôi".

Nhà đầu tư thích thú

Jack

Ma sẽ bán ra khoảng 800 triệu USD cổ phần từ lượng cổ phiếu mà ông nắm

giữ, giá trị khoảng 12 tỷ USD (theo mức giá trung bình của đợt chào

bán). Ông sẽ vẫn sở hữu 7,8% cổ phần công ty sau đợt IPO.

Cổ

đông lớn nhất của Alibaba là SoftBank của Nhật Bản, sẽ nắm 32% cổ phần

công ty sau khi IPO, do không bán ra cổ phần trong đợt chào bán đầu tiên

này.

SoftBank đã đầu tư 20 triệu

USD vào Alibaba vào năm 2000 và sẽ sở hữu lượng cổ phần trị giá khoảng

50 tỷ USD sau khi công ty IPO.

Với

155 tỷ USD, Alibaba được định giá (P/E) gấp 41 lần lợi nhuận của năm tài

chính 2013 vừa kết thúc hồi tháng Ba. Tuy nhiên, các nhà phân tích kì

vọng lợi nhuận công ty sẽ tiếp tục tăng trưởng mạnh vào những năm tới,

khi đã được hỗ trợ nhiều hơn. So với thu nhập khiêm tốn năm 2013, giá

trị của Amazon hiện gấp gần 600 lần so với lợi nhuận năm 2013.

Một

số nhà đầu tư tỏ ra ưa thích cách định giá của Alibaba. "Mức giá rất

hấp dẫn, theo hồ sơ tăng trưởng, khả năng sinh lời và sự thống trị của

công ty ở thị trường Trung Quốc", Andrew Cupps, giáo đốc đầu tư của quỹ

Cupps Capital Management ở Chicago cho biết.

Cấu trúc đối tác bình đẳng

Alibaba

quyết định niêm yết trên sàn Mỹ, một phần là vì công ty này đã bị thị

trường chứng khoán Hong Kong từ chối. Họ kết luận "cấu trúc đối tác" của

Alibaba vi phạm quy tắc về việc để tất cả các cổ đông có quyền biểu

quyết ngang nhau.

Alibaba có 30 đối

tác, gồm các giám đốc điều hành, các nhà quản lý tại các công ty trực

thuộc và ông Jack Ma, đều có quyền đề cử vào hội đồng quản trị công ty,

như một cách để bảo vệ tầm nhìn của họ đối với công ty và những điều họ

tin là văn hóa độc đáo của công ty.

"Chúng

tôi tin rằng cách tiếp cận đối tác đã giúp chúng tôi quản lý tốt hơn

doanh nghiệp của mình, với bản chất quan hệ đối tác bình đẳng sẽ cho

phép các quản lý cấp cao làm việc như một đội, chống lại hệ thống phân

cấp và sự quan liêu", Jack Ma viết trong bức thư gửi các nhà đầu tư.